Die globalen Renten- und Aktienmärkte waren in den letzten Wochen besonders volatil, da der allgemeine Ausverkauf, der Anfang des Jahres begann, eskalierte, als sich die makroökonomischen Aussichten verschlechterten. Der Hauptgrund für diese Bewegung sind die vielen negativen Eindrücke, die vom Inflationsindex in den großen Industrieländern kommen. Tatsächlich ist der wichtigste Verbraucherpreisindex (CPI) für die Vereinigten Staaten und die Eurozone im Mai 2022 erneut gestiegen. Mit 8,6 % für die Vereinigten Staaten und 8,1 % für die Eurozone lag der VPI-Wert deutlich über dem von gesetzten Ziel von 2 % die Behörden monetär bzw.

Es ist wichtig zu beachten, dass der Inflationsindex für Mai deutlich höher war als von politischen Entscheidungsträgern und Anlegern erwartet. Dies gilt insbesondere für die Vereinigten Staaten, wo die Debatte über die „Spitzeninflation“ vor der Veröffentlichung neuer Indikatoren an Fahrt gewinnt.

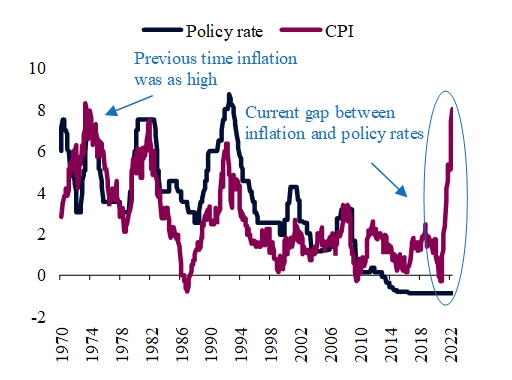

Inflation und Leitzinsen in den Vereinigten Staaten

(J/J, %, 1970-2022)

Quelle: Haver, QNB-Analyseanalyse

Eine höher als erwartete Inflation hat den Druck auf die US-Notenbank (Fed) und die Europäische Zentralbank (EZB) erhöht, ihre übermäßig zurückhaltende Haltung aufzugeben und das Tempo der geldpolitischen Normalisierung zu beschleunigen.

Dieser Artikel untersucht die Herausforderungen, mit denen die Fed und die EZB in den letzten Monaten konfrontiert waren.

In den Vereinigten Staaten ist die Fed „spät auf der Kurve“ und wird ihre Leitzinsen schneller anziehen müssen, um die Inflation einzudämmen. Das letzte Mal, als die US-Inflation einen Höchststand vom Mai 2022 erreichte, war Anfang 1982, als der Leitzins der Fed 15 % betrug und damit von seinem derzeitigen Niveau von 1,75 % abfiel. Wann immer die US-Inflation in der Vergangenheit die 5%-Marke erreichte, geriet das Problem der steigenden Preise außer Kontrolle, bis der Leitzins aggressiv auf mindestens seinen Höchststand angehoben wurde. Jedes Mal, wenn dies passiert ist, hat die Straffung der Geldpolitik zu einer Rezession beigetragen.

Diesmal scheint es höchst unwahrscheinlich, dass der US-Leitzins die bestehende Inflationsrate übersteigen wird. Angesichts der Gesamtverschuldung des öffentlichen und privaten Sektors in den USA, die sich auf etwa 85 Billionen US-Dollar oder 350 % des BIP beläuft, wird es für die Fed sehr schwierig sein, die Zinssätze deutlich über 3,5 % oder 4 % zu halten. Dadurch erhöht sich die Schuldenlast zu schnell, was das Risiko einer Finanzkrise oder eines plötzlichen Konsum- und Investitionsstopps erhöht. Wenn sich die Inflation also in den nächsten Monaten abschwächt, wird die Fed vor schwierigen Entscheidungen stehen, auf welchen Aspekt ihres Mandats sie sich konzentrieren soll – Preisstabilität, Vollbeschäftigung oder Finanzstabilität. Dies könnte eine der härtesten Arbitrage-Maßnahmen in der Geschichte der Fed werden.

Inflationsrate und historischer Leitzins in Deutschland

(J/J, %, 1970-2022)

Quelle: Haver, QNB-Analyseanalyse

In der Eurozone sind die politischen Entscheidungen der EZB ebenso schwierig. Nach mehreren schwachen Quartalen mit den deflationären Auswirkungen der Pandemie stiegen die Kurse in der zweiten Jahreshälfte 2021 stark an, was die meisten Analysten und Investoren überraschte. Tatsächlich war es der schwerste Inflationsschock, den die Eurozone in ihrer mehr als 23-jährigen Geschichte erlebt hat. Wenn wir Deutschland als Indikator für die Inflation in der Region vor der Einführung des Euro nehmen, erreichte die Inflation zuletzt Mitte 1973 einen Höchststand vom Mai 2022, als der Leitzins der Bundesbank 7 % betrug, während der aktuelle Leitzins der EZB beträgt -0,5 %. Die negative Lücke zwischen Inflation und Leitzinsen ist um ein Vielfaches größer als alles, was in den letzten zwei Jahrzehnten zu beobachten war. Dies bedeutet, dass die EZB in Bezug auf Zinserhöhungen viel „aufholen“ muss, insbesondere angesichts der wachsenden Zinsdifferenz mit der Die Vereinigten Staaten werden den Druck auf den Euro erhöhen. Ohne einen signifikanten Zinserhöhungszyklus der EZB könnte der Euro gegenüber dem Dollar weiter an Wert verlieren, was den Inflationsdruck aufgrund steigender Kosten für importierte Waren verstärken würde.

Eine geldpolitische Straffung in der Eurozone kann jedoch kostspielig sein. Die makroökonomische Situation unterscheidet sich zwischen den Ländern der Eurozone, insbesondere in Bezug auf Beschäftigungsniveau, Haushaltsanforderungen und Schuldenstand. Südliche Mittelmeerländer oder „Peripherie“ der Eurozone, wie Griechenland, Spanien und Italien, haben höhere Arbeitslosenquoten, Haushaltsdefizite und Schuldenstände als die stärkeren Volkswirtschaften des Nordens (Deutschland, Österreich, Belgien und die Niederlande). Daher ist die südeuropäische Wirtschaft anfälliger für eine restriktive Kehrtwende durch die EZB. Setzt sich dieser Trend fort, könnten höhere Zinsen zu einer neuen regionalen Schuldenkrise in der „Peripherie“ der Eurozone führen. Dieses Problem könnte durch die Eskalation des Konflikts mit Russland verstärkt werden, was in einigen westeuropäischen Ländern zu einer ernsthaften Energieknappheit führen könnte, die zu einer plötzlichen Einstellung der Produktionstätigkeit führen könnte.

Insgesamt stehen sowohl die Fed als auch die EZB unter Druck, die Inflation im Rahmen ihrer Mandate zu senken. Wenn sich die Inflation in den nächsten Monaten nicht deutlich abschwächt, besteht die Gefahr, dass sich die Situation bestätigt und das schwierigste Umfeld für die Geldpolitik seit der „Stagflation“ in den 1970er Jahren entsteht. .

„Internetfan. Stolzer Social-Media-Experte. Reiseexperte. Bierliebhaber. Fernsehwissenschaftler. Unheilbar introvertiert.“