Mit dem Ende des Monats kommt eine Datenflut von Statistikbehörden, aus der Händler versuchen, Trends in der Leistung ganzer Volkswirtschaften abzulesen, sowohl in den Vereinigten Staaten als auch in Europa.

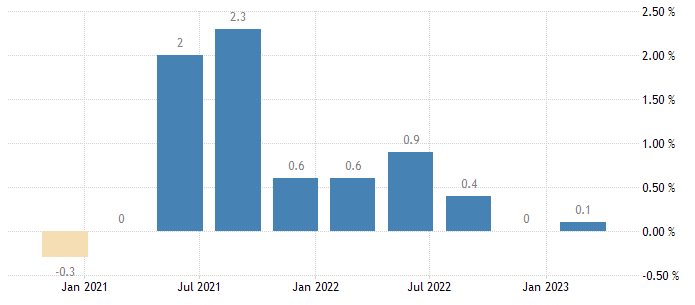

Die gute Nachricht ist, dass die beiden großen westlichen Blöcke die hohen Energie- und Nahrungsmittelpreise bewältigen konnten und es keinen Rückgang des BIP gab. Die Eurozone legte im ersten Quartal um 0,1 % zu, die Vereinigten Staaten um 0,3 %. Die klassische Rezession haben wir also vorerst vermieden.

BIP-Entwicklungen im Quartalsvergleich im Euroraum:

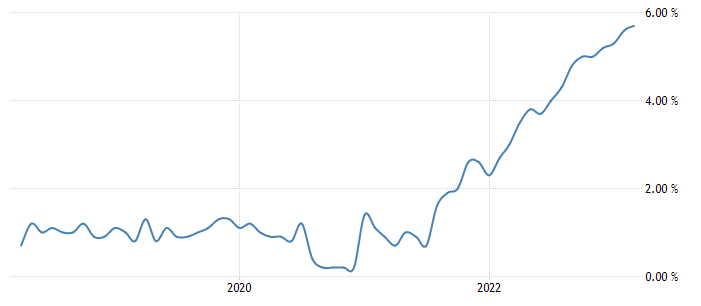

Die jüngsten Daten signalisieren jedoch möglicherweise keine Aufwärtsbewegung für den Aktienmarkt insgesamt. Die Inflation bleibt hoch. Ein Einfrieren des Wachstums der Kernpreiskomponente bei 5 %, kombiniert mit einer grünen Null für das BIP und einer rekordniedrigen Arbeitslosigkeit, bedeutet mehr Spielraum für Zinserhöhungen (oder zumindest keine langfristigen Senkungen).

Vergleich der Entwicklung der Kerninflation im Euroraum und in den Vereinigten Staaten (PCE):

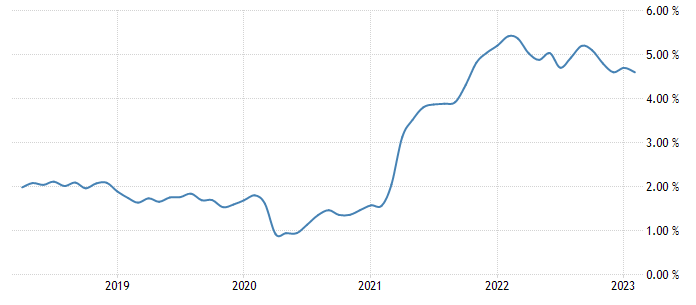

Besonders besorgniserregend war der Anstieg der Löhne, der nicht nur die Gewinne der Handelsunternehmen schmälerte, sondern auch die berühmte Spirale der Lohninflation in Gang setzte, die anscheinend verhindert hat, dass sich die weit verbreiteten Preissteigerungen in der Wirtschaft verlangsamen. In einem ihrer Hauptindikatoren zeigt die US-Zentralbank (Fed) eine Beschleunigung des Lohnwachstums auf eine Bandbreite von 6-7 %, viel höher als 2000 oder 2006, als es einen geldpolitischen Zyklus gab. Eine ähnliche Situation gab es in Deutschland, wo der Mindestlohn um mehrere zehn Prozent erhöht wurde. In der Tschechischen Republik haben wir nach den neuesten Daten bereits ein zweistelliges Gehaltswachstum.

Entwicklung der Lohnindikatoren der Atlantic Fed:

Und diese Situation ist bekanntlich auf Dauer nicht mit dem 2-Prozent-Inflationsziel vereinbar. Vor allem, wenn Unternehmen um Mitarbeiter kämpfen und diese aufstocken müssen, denn die Arbeitslosenquote in den USA liegt bei 3,5 %, in Deutschland bei 2,9 % und in Tschechien immer noch bei nur 2,4 %. Die NATO-Regierungen gießen dann Öl in das inflationäre Feuer, indem sie die Rüstungsausgaben durch ein Haushaltsdefizit erhöhen. Daher bleibt eine Zinssenkung in diesem Jahr eher ein optimistisches als ein realistisches Szenario.

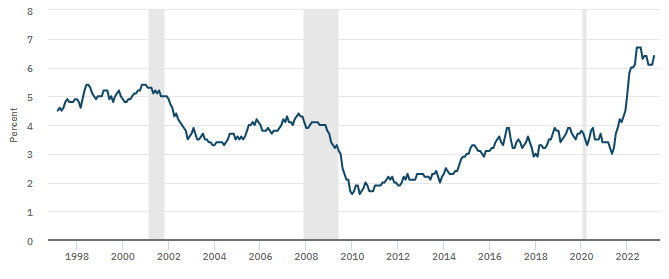

Die gesamte makroökonomische Situation ähnelt jetzt der zweiten Hälfte der 1970er Jahre. Damals, nachdem der erste Ölschock abgefedert war, konzentrierte sich die Zentralbank auch nicht mehr auf eine weitere Verlangsamung des Preiswachstums. Niedrige Realzinsen unterstützen Wirtschaftswachstum und Lohnforderungen, und die Inflation bleibt im oberen einstelligen Bereich. Kurzfristig funktionierte die Mischung, aber Anfang der 1980er Jahre musste die Therapie in Verbindung mit einem zweiten Ölschock mit höheren Raten und einer Rezession einhergehen. Zu diesem Zeitpunkt erreichten die Aktienkurse mehrjährige Tiefststände, von denen aus sie einen langfristigen Aufwärtstrend bei niedriger Inflation starteten.

Historische Entwicklung des S&P 500 Index (in logarithmischen Realwerten):

Thomas Raputa

Analyseteam von FXstreet.cz

Quellen: macrotrends.net, tradingeconomics.com, Atlanta Fed

„Allgemeiner Bier-Ninja. Internet-Wissenschaftler. Hipster-freundlicher Web-Junkie. Stolzer Leser.